Carmignac Sécurité: Fondsmanager-Update

Q1 2021

Mit einer Rendite von +0,30% per Ende März 2021 gegenüber -0,24% für den Referenzindikator2 konnte sich der Carmignac Sécurité1 im ersten Quartal 2021 in den Turbulenzen am Anleihemarkt gut behaupten. Ein flexibler Investmentansatz und ein umsichtiger Portfolioaufbau ermöglichten es uns, von steigenden Renditen zu profitieren.

Der Anleihenmarkt heute

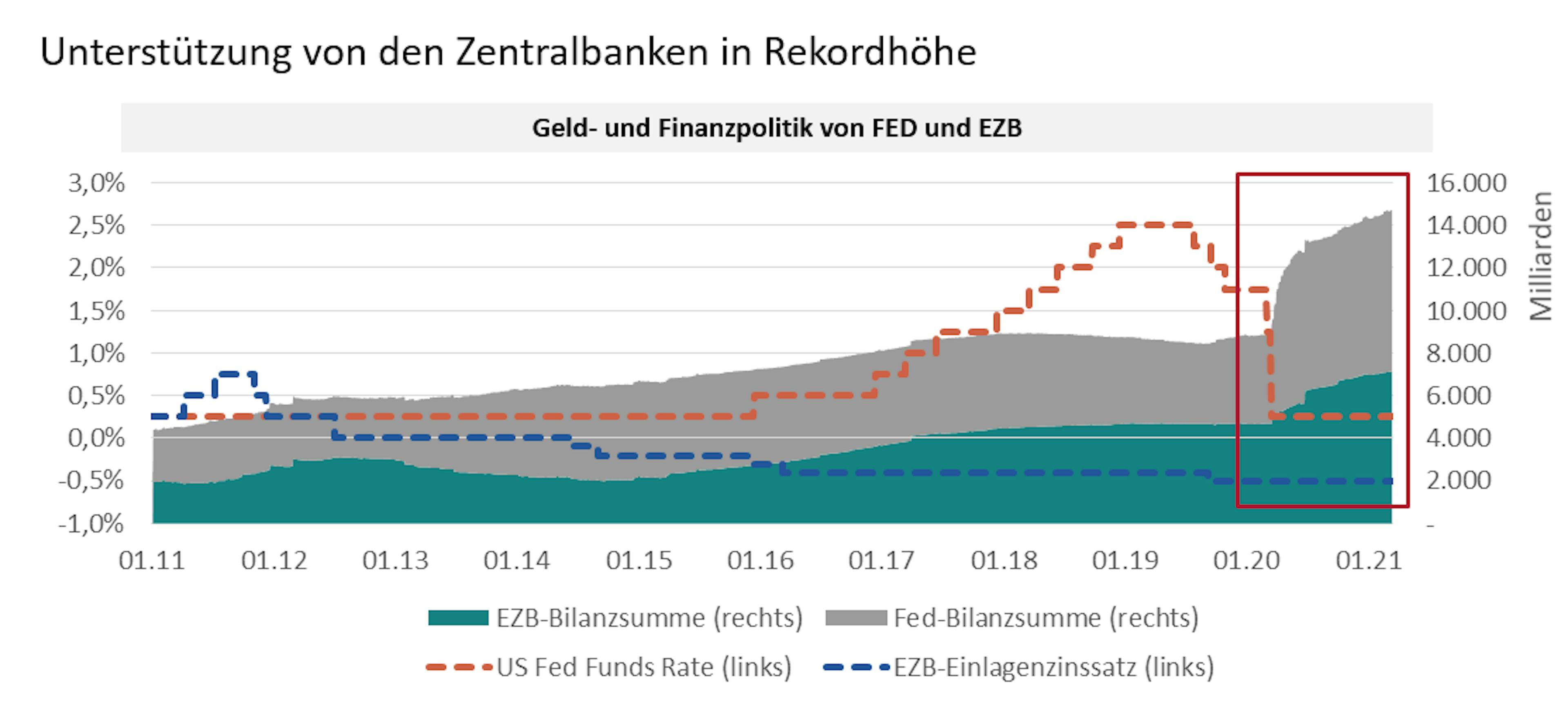

Die anhaltend expansive Geldpolitik in Kombination mit einer expansiven Fiskalpolitik (erst recht, seit die Demokraten die Kontrolle über den US-Senat erlangt haben) und die Fortschritte bei den Impfkampagnen (möglicherweise mit Ausnahme der Eurozone) ließen verständlicherweise die nominalen Renditen steigen, insbesondere bei Anleihen mit längeren Laufzeiten (was zu einem steileren Verlauf der Renditekurve führt). Besonders ausgeprägt war dieser Trend dort, wo die größten Fortschritte in Richtung einer Wiederaufnahme der Wirtschaftstätigkeit erzielt und die stärksten Konjunkturimpulse gesetzt wurden – namentlich in den USA und Großbritannien unter den Kernländern.

Zwar zogen die Zinsen in den Kernländern der Eurozone nach (so stieg die Rendite 10-jähriger Bundesanleihen im ersten Quartal 2021 von -0,55% auf -0,29%), allerdings wurde der Aufwärtstrend durch den langsameren Start der Impfkampagnen und die verzögerten Wiederaufnahme der Wirtschaftstätigkeit in der Region gedämpft. Zunächst verengten sich die Spreads in diesem Währungsblock weiter. Da die Ernennung Mario Draghis zum neuen Regierungschef Italiens von Anleiheinvestoren positiv aufgenommen wurde, sank der Renditeabstand 10-jähriger italienischer Staatsanleihen zu deutschen Bundesanleihen auf einen Tiefststand von 90 Basispunkten, bevor er sich zum Ende des Berichtszeitraums stabilisierte. Allerdings reichte diese Verengung nicht aus, um den Anstieg der Zinssätze in den Kernländern ganz auszugleichen. Im Ergebnis strahlte der Zinsanstieg daher auf die Zinssätze in der gesamten Eurozone aus.

Trotzdem bewahrten die Zentralbanken einen kühlen Kopf. Während sie sich größtenteils erneut für eine Fortsetzung des äußerst expansiven Kurses aussprachen (und betonten, dass ihre Volkswirtschaften noch weit den Inflations- und Vollbeschäftigungszielen entfernt seien), gaben sie sich angesichts der steigenden Tendenz in der Zinsentwicklung relativ gelassen. Dies führte zu einem willkommenen Anstieg der Inflationserwartungen und höherem Wirtschaftswachstum.

Im Segment der Unternehmensanleihen (ohne Banken) überschritt die Zahl der Primäremissionen die Marke von 100 Mrd. EUR. Damit ist dieses Quartal das drittstärkste Quartal in der Geschichte des Euromarktes. Die meisten wurden mit längeren Laufzeiten emittiert, da die EZB (Europäische Zentralbank) reichlich kurzfristige Liquidität zur Verfügung stellte. Eine weitere Entwicklung, die sich aus den vorangegangenen Quartalen weiter fortsetzte, war der starke Anstieg bei den Emissionen von ESG-Anleihen mit unterschiedlichsten Labeln (grün, nachhaltig, SRI etc.) im ersten Quartal. Auch in diesem Fall reichte die Verringerung des Spreads im Laufe des Berichtszeitraums (insbesondere in den von der Pandemie am stärksten betroffenen Sektoren) nicht aus, um den Anstieg des risikolosen Zinses zu kompensieren.

Insgesamt verlor der Anleihenmarkt im Berichtsquartal deutlich an Wert. Ausgenommen hiervon waren Hochzinsanleihen, die weniger zinssensitiv sind und mit höheren Spreads über einen größeren Puffer für steigende Zinsen verfügen.

Portfolioallokation

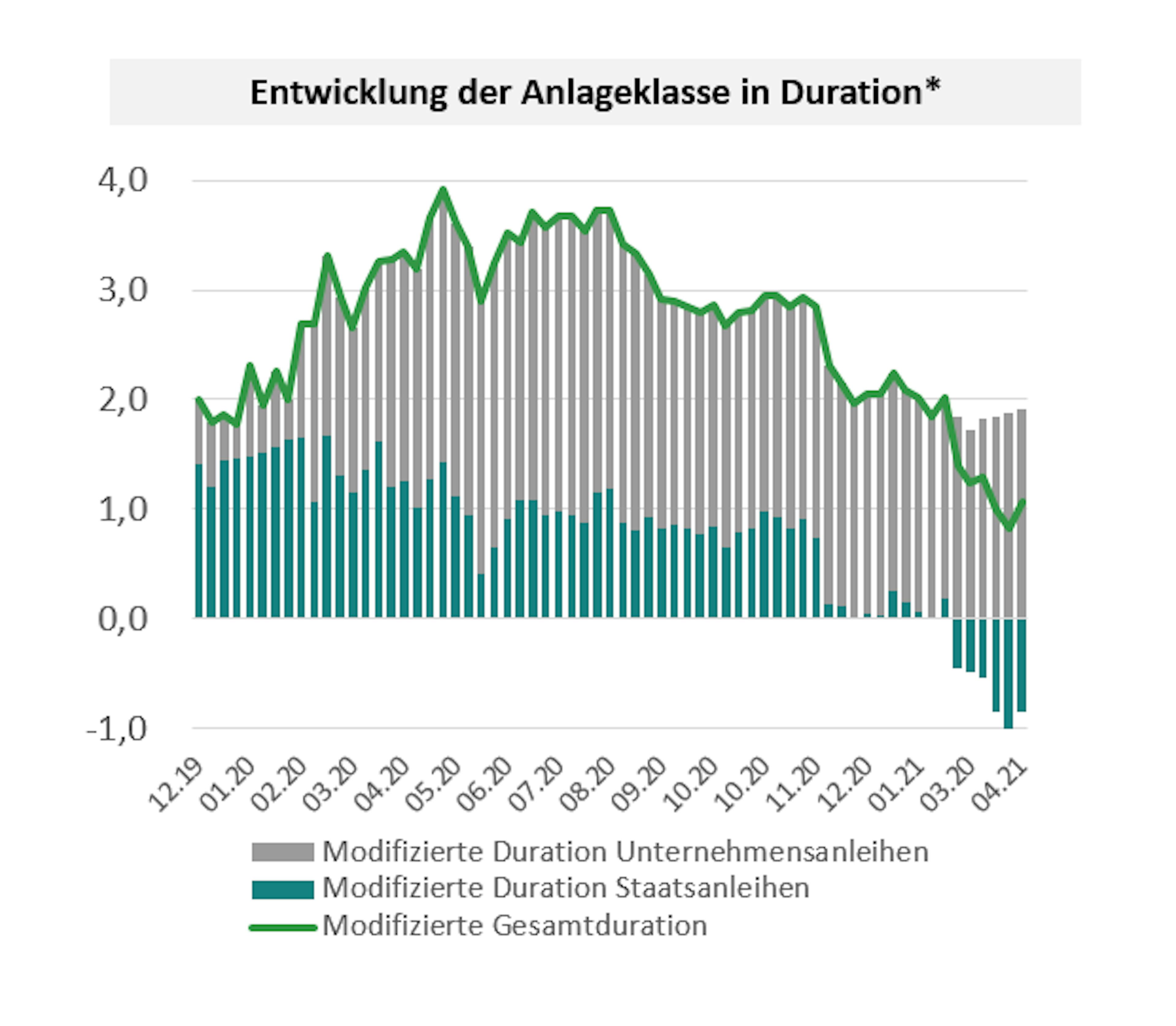

Wir haben das Portfolio des Carmignac Sécurité im Quartalsverlauf kontinuierlich an die neuen Rahmenbedingungen angepasst. Im Januar behielten wir unsere Short-Positionen in Staatsanleihen der Kernländer bei oder stockten sie sogar auf. In erster Linie verkauften wir Anleihen von Ländern, deren wirtschaftliche Erholung bereits weiter fortgeschritten ist (z. B. USA, Großbritannien und Norwegen) sowie Anleihen der Tschechischen Republik und Polens in Osteuropa. Ende Februar verringerten wir unsere Duration in Peripherieländern der Eurozone, vor allem durch die Reduzierung unseres Exposure in Bezug auf Italien. Darüber hinaus haben wir unsere Positionen in Unternehmensanleihen zurückgeschnitten, sowohl im Hinblick auf den Gewichtungsanteil im Portfolio als auch in Bezug auf die Duration. Gegen Ende März haben wir uns jedoch wieder stärker in diesem Segment engagiert, da sich mit steigenden Renditen neue Carry-Chancen ergaben. Zum Quartalsende lag die modifizierte Gesamtduration insgesamt bei 1 (gegenüber 2 zu Beginn des Jahres), was auf unsere anhaltend optimistischen Erwartungen in Bezug auf die Wirtschaftsentwicklung zurückzuführen ist, die wahrscheinlich negative Auswirkungen auf die Anleihemärkte haben wird.

Ausblick

In den kommenden Monaten beabsichtigen wir, an einer Portfoliozusammensetzung festzuhalten, die in den ersten drei Monaten des Jahres 2021 eine positive Performance generiert hat. Der Großteil unserer Short-Positionen in Staatsanleihen könnte sich durchaus von den USA und Großbritannien auf die Eurozone verlagern, die unserer Meinung nach bei den Renditen aufholen wird, sobald die Eurozone bei den Impfquoten und der Wiederaufnahme der Wirtschaftstätigkeit aufschließt.

Unternehmensanleihen gegenüber bleiben wir vorsichtig eingestellt, insbesondere am langen Ende der Renditekurve, wo die Spreads aktuell kaum die steigenden Zinsen kompensieren. Allerdings bietet die starke Dispersion, durch die der Anleihemarkt gekennzeichnet ist, aktiven Fonds wie dem Carmignac Sécurité nach wie vor Chancen, Investments mit echtem Mehrwert zu identifizieren.

Carmignac Sécurité

Flexible Lösung mit kurzer Duration für ein schwieriges europäisches Marktumfeld

- Euro-Anleihenfonds mit kurzer Duration.

Flexibler und aktiver Ansatz mit einer modifizierten Duration zwischen -3 und +4 - Begrenztes Exposure im Kreditrisiko mit einem durchschnittlichen Rating von mindestens Investment Grade.

Performance

| Carmignac Sécurité | 2.1 | 0.0 | -3.0 | 3.6 | 2.0 | 0.2 | -4.8 | 4.1 | 5.3 | 0.7 |

| Referenzindikator | 0.3 | -0.4 | -0.3 | 0.1 | -0.2 | -0.7 | -4.8 | 3.4 | 3.2 | 0.7 |

| Carmignac Sécurité | + 3.2 % | + 2.4 % | + 0.9 % |

| Referenzindikator | + 1.1 % | + 0.4 % | + 0.1 % |

Quelle: Carmignac am 31. Mär 2025.

Die Wertentwicklung der Vergangenheit ist keine Garantie für die zukünftige Wertentwicklung. Sie verstehen sich nach Abzug von Gebühren (außer eventuellen Ausgabeaufschlägen, die von der Vertriebsstelle erhoben werden).

Referenzindikator: ICE BofA 1-3 Year All Euro Government index

Die vergangene Wertentwicklung ist nicht zwangsläufig ein Hinweis auf zukünftige Ergebnisse. Die Rendite kann infolge von Währungsschwankungen steigen oder fallen. Die Portfolios von Carmignac-Fonds können sich ohne vorherige Ankündigung ändern. Die Wertentwicklungen verstehen sich nach Abzug von Gebühren (mit Ausnahme der gegebenenfalls von der Vertriebsstelle in Rechnung gestellten Ausgabegebühren). Annualisierte Wertentwicklung, Stand: 31.03.2021.

2 Referenzindikator: ICE BofA ML 1-3 Y Euro All Government Index (EUR). Seit dem 31.12.1998 (Einführung des Euro und des Euro MTS 1-3 Years Index). Bis zum 31. Dezember 2020 war der Euro MTS 1- 3 Year Index der Referenzindikator. Die Wertentwicklungen werden unter Verwendung der Verkettungsmethode dargestellt.

Carmignac Sécurité AW EUR Ydis

- Empfohlene Mindestanlagedauer

- 2 Jahre

- Risikoskala*

- 2/7

- SFDR-Klassifizierung**

- Artikel 8

*Die Definition der Risikoskala finden Sie im KID/BIB (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. **Die Offenlegungsverordnung (Sustainable Finance Disclosure Regulation - SFDR) 2019/2088 ist eine europäische Verordnung, die Vermögensverwalter dazu verpflichtet, ihre Fonds u. a. als solche zu klassifizieren: „Artikel 8“ - Förderung ökologischer und sozialer Eigenschaften; „Artikel 9“ - Investitionen mit messbaren Zielen nachhaltig machen; bzw. „Artikel 6“ - keine unbedingten Nachhaltigkeitsziele. Weitere Informationen finden Sie unter: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=de.

Hauptrisiken des Fonds

Aktuelle Analysen

Carmignac Portfolio Sécurité: Letter from the Fund Managers

Carmignac Sécurité: Letter from the Fund Managers

![[Management Team] [Author] Allier Marie Anne](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Allier-Marie-Anne.png?auto=format%2Ccompress&fit=fill&w=3840)