Quartalsbericht

Carmignac Sécurité: Fondsmanager-Update

Vierteljährlicher Performancerückblick

Im zweiten Quartal stieg die Unsicherheit über die weitere Entwicklung an den Finanzmärkten deutlich. Die Erwartung einer kräftigen Erholung der Weltwirtschaft, die von der Aussicht auf eine Wiederaufnahme der Wirtschaftstätigkeit beflügelt wurde, da die Impfkampagnen Fahrt aufnahmen und die Zentralbanken ein Überschießen der Inflationsziele tolerierten, hatte die Zinsen im ersten Quartal nach oben getrieben. Dieser Trend kehrte sich jedoch Ende März in den USA und Mitte Mai in der Eurozone um.

Dafür gab es mehrere Gründe. Die US-Beschäftigungszahlen lagen deutlich unter den Prognosen der Ökonomen, während die Inflation in den USA und China positiv überraschte. Darüber hinaus erwischte die weniger gemäßigte Haltung der US-Notenbank (Fed) die Anleger auf dem falschen Fuß, was die Abflachung der Renditekurve weiter verstärkte. Die Finanzmarktteilnehmer rechneten nun mit früheren Zinserhöhungen (Anstieg der Renditen 2-jähriger US-Staatsanleihen um 8 Basispunkte im Quartalsverlauf) und befürchteten, die Fed könnte ihre Geldpolitik zu schnell straffen, was möglicherweise zu einer deutlichen Verlangsamung des Wirtschaftswachstums führt (deshalb fielen die Renditen 30-jähriger Anleihen im gleichen Zeitraum um 33 Basispunkte). Und obwohl die realisierte Inflation kräftig gestiegen ist, gehen die Anleger nicht von einer Fortsetzung dieses Trends aus. Sie führen den aktuellen Inflationsschub auf Nachholeffekte aus dem letzten Jahr und Lieferengpässe aufgrund der raschen Konjunkturerholung zurück. Das markanteste Beispiel für diese Engpässe ist die Halbleiter-Knappheit, die die Autoindustrie lähmt. Die Anleihemärkte in Europa folgten der Entwicklung in den USA, wenn auch mit zeitlicher Verzögerung und in abgeschwächter Form. Die Renditen deutscher Anleihen blieben nach dem Anstieg in der ersten Hälfte des Quartals auf dem höheren Niveau. Die 10-jährige Rendite beendete den Berichtszeitraum mit einem Plus von 10 Basispunkten bei -0,21%¹.

Man hätte erwarten können, dass diese überraschende Entwicklung die Marktvolatilität erhöht – was in der Regel schlecht für Anleihenanleger ist. Doch dies war nicht der Fall. Die Volatilität blieb sehr niedrig, was Carry-Strategien unterstützte, einschließlich solcher mit Unternehmensanleihen. Auf dem Euro-Markt verengten sich die Kreditspreads für Investment-Grade-Emittenten um durchschnittlich 7 bis 8 Basispunkte, was zu weiteren Kursgewinnen dieser Anlageklasse zuzüglich der Gewinne aus Carry-Trades führte. Das spekulativere Segment des Marktes schnitt im Berichtsquartal sogar noch besser ab: Die Spreads verengten sich um etwa 20 Basispunkte, und der europäische High-Yield-Index stieg um etwa 1,45%.

Wie ist der Fonds aufgestellt?

Wir haben Carmignac Sécurité im zweiten Quartal umfangreich umgeschichtet.

- Erstens erhöhten wir unser Exposure in Unternehmensanleihen im Einklang mit der von uns Ende des ersten Quartals 2021 eingeführten Strategie. Steigende Renditen seit Jahresbeginn boten attraktive Carry-Gelegenheiten, sodass wir auf absolute Renditen setzen konnten.

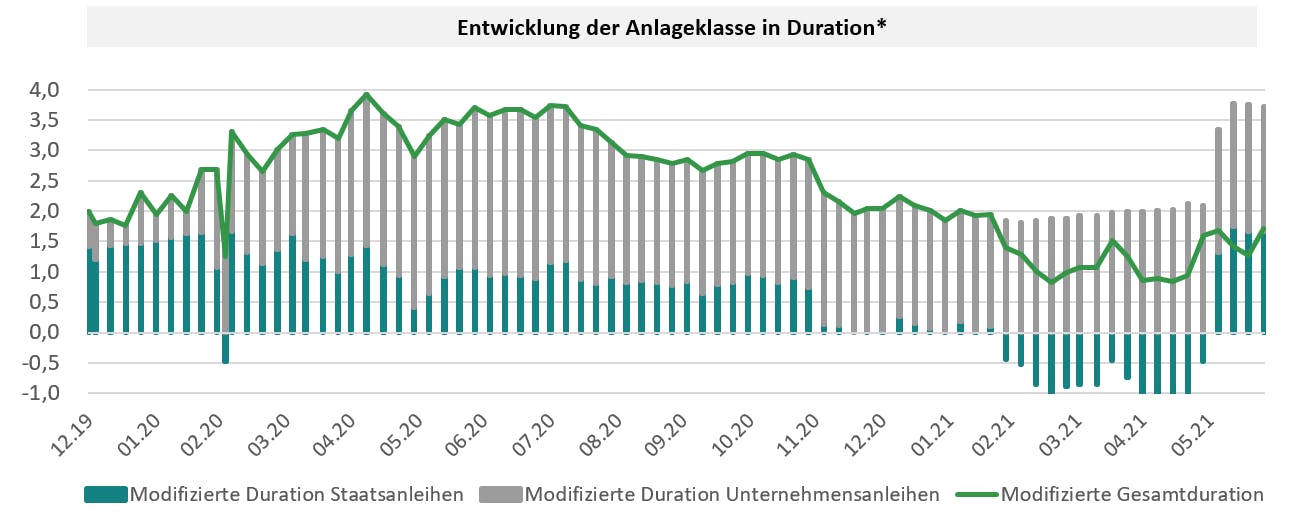

- Zweitens haben wir ab Mitte Mai italienische Staatsanleihen wieder ins Portfolio aufgenommen. Am Ende des Quartals lag die modifizierte Duration unserer italienischen Positionen in Staats- und Unternehmensanleihen bei etwa 1.

- Unser Exposure in Collateralised Loan Obligations (CLOs) stockten wir ebenfalls auf – erstmals seit mehreren Quartalen. Am Primärmarkt boten sich attraktive Gelegenheiten bei erstklassigen Tranchen, weshalb wir unser Exposure um mehr als 1 Prozentpunkt auf etwa 7,5% des Portfolios erhöhten.

Dagegen hielten wir an unserer Short-Ausrichtung bei festverzinslichen Anlagen in den USA und Großbritannien fest, da diese beiden Volkswirtschaften weiter im Konjunkturzyklus fortgeschritten sind als die Eurozone. Die modifizierte Gesamtduration des Fonds lag am Ende des Quartals bei ungefähr 2, verglichen mit 1 Ende März. Dank der höheren modifizierten Duration konnten wir die Auswirkungen der Trendwende bei den Renditen abfedern, die im Berichtszeitraum erfolgte.

Wie ist unser Ausblick für die nächsten Monate?

Unser Portfolio besteht somit aus Long-Positionen in Papieren mit attraktiven Spreads (vor allem Unternehmensanleihen und italienische Anleihen), wobei das Zinsrisiko zum Teil durch Short-Positionen in britischen und amerikanischen Staatsanleihen sowie durch Swaps abgesichert ist. Selbst wenn die Zinsen erneut steigen sollten, würde der Anstieg nicht ausreichen, um Risikoanlagen unter Druck zu bringen. Wir erwarten nicht, dass die wichtigen Zentralbanken die Konjunkturerholung gefährden werden, indem sie zu schnell und/oder zu energisch handeln, wie es Ende 2018 zu beobachten war. In spätzyklischen Phasen (und wir nähern uns wahrscheinlich dem Ende eines Zyklus extremer geldpolitischer Lockerungen) steigt oft die Volatilität an den Finanzmärkten. Dies wird eine noch größere Flexibilität bei der Verwaltung des Portfolios des Carmignac Sécurité in den kommenden Monaten erfordern.

Carmignac Sécurité AW EUR Acc

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

2025 (YTD) ? Year to date |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Sécurité AW EUR Acc | +1.12 % | +2.07 % | +0.04 % | -3.00 % | +3.57 % | +2.05 % | +0.22 % | -4.75 % | +4.06 % | +5.28 % | +1.14 % |

| Referenzindikator | +0.72 % | +0.30 % | -0.39 % | -0.29 % | +0.07 % | -0.15 % | -0.71 % | -4.82 % | +3.40 % | +3.16 % | +1.42 % |

Srollen Sie nach rechts, um die ganze Tabelle zu sehen

| 3 Jahre | 5 Jahre | 10 Jahre | |

|---|---|---|---|

| Carmignac Sécurité AW EUR Acc | +3.50 % | +2.23 % | +0.97 % |

| Referenzindikator | +1.55 % | +0.53 % | +0.21 % |

Srollen Sie nach rechts, um die ganze Tabelle zu sehen

Quelle: Carmignac am 30/04/2025

| Einstiegskosten : | 1,00% des Betrags, den Sie beim Einstieg in diese Anlage zahlen. Dies ist der Höchstbetrag, der Ihnen berechnet wird. Carmignac Gestion erhebt keine Eintrittsgebühr. Die Person, die Ihnen das Produkt verkauft, teilt Ihnen die tatsächliche Gebühr mit. |

| Ausstiegskosten : | Wir berechnen keine Ausstiegsgebühr für dieses Produkt. |

| Verwaltungsgebühren und sonstige Verwaltungs- oder Betriebskosten : | 1,11% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung auf der Grundlage der tatsächlichen Kosten des letzten Jahres. |

| Erfolgsgebühren : | Für dieses Produkt wird keine erfolgsabhängige Provision berechnet. |

| Transaktionskosten : | 0,14% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung der Kosten, die anfallen, wenn wir die Basiswerte für das Produkt kaufen oder verkaufen. Der tatsächliche Betrag hängt davon ab, wie viel wir kaufen und verkaufen. |

Carmignac Sécurité AW EUR Acc

Empfohlene Mindestanlagedauer

Geringstes Risiko Höchstes Risiko

ZINSRISIKO: Das Zinsrisiko führt bei einer Veränderung der Zinssätze zu einem Rückgang des Nettoinventarwerts.

KREDITRISIKO: Das Kreditrisiko besteht in der Gefahr, dass der Emittent seinen Verpflichtungen nicht nachkommt.

KAPITALVERLUSTRISIKO: Das Portfolio besitzt weder eine Garantie noch einen Schutz des investierten Kapitals. Der Kapitalverlust tritt ein, wenn ein Anteil zu einem Preis verkauft wird, der unter seinem Kaufpreis liegt.

WÄHRUNGSRISIKO: Das Währungsrisiko ist mit dem Engagement in einer Währung verbunden, die nicht die Bewertungswährung des Fonds ist.

Der Fonds ist mit einem Kapitalverlustrisiko verbunden.

Quelle: Carmignac, 30.06.2021.